Het willekeurige mandje van tien aandelen van beursaap Jacko van beleggerssite Beursgorilla heeft in 2016 pas voor de derde keer in zijn zestienjarige bestaan minder gerendeerd dan de hoofdgraadmeter van de Amsterdamse beurs, de AEX-index.

Dat meldde Beursgorilla donderdag. Met name de verkoop van aandelen Arcadis en Ordina eerder dit jaar deden Jacko de das om.

Beursgorilla liet begin 2000 een gorilla via de keuze van 75 verschillende bananen een mandje met tien aandelen samenstellen. In dat mandje wordt elke maand, eveneens totaal willekeurig, één aandeel verwisseld voor een ander fonds. Dat gebeurt met een computerprogramma dat het gedrag van Jacko simuleert.

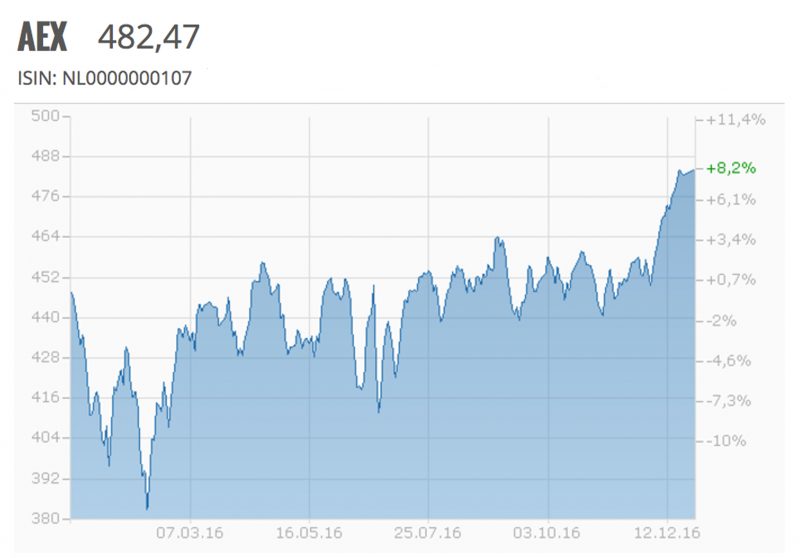

De willekeurige portefeuille stond donderdagochtend op een verlies van ruim 2 procent in 2016. De AEX stevent juist af op een jaarwinst van 9 tot 10 procent.

In februari verkocht Jacko zijn aandelen Ordina met een verlies van 40 procent. Later krabbelde het aandeel Ordina weer op. Jacko verkocht verder het aandeel Arcadis in augustus met een verlies van 42 procent. Dit aandeel verkeert overigens nog steeds in zwaar weer.

Sinds de eeuwwisseling heeft de gorilla het dertien van de zestien jaar beter gedaan dan de AEX. De andere jaren dat Jacko het aflegde tegen de AEX waren 2011 en 2014. Sinds 2000 haalde Jacko een rendement van gemiddeld 4,5 procent per jaar, terwijl de AEX gemiddeld met 2,2 procent per jaar daalde.

Voor 2017 zijn er goede vooruitzichten voor Jacko. "Hij heeft op dit moment drie aandelen in zijn portefeuille die op verlies staan: Heineken, Fagron en Probiodrug. Voor alle drie deze aandelen zijn de vooruitzichten voor het komende jaar heel mooi", aldus Amanda Bulthuis van Beursgorilla.

Kritiek op beursgorilla Jacko

Toch is er ook kritiek op Jacko. Onder andere beleggingsexperts van IRIS research en Het Financieele Dagblad bekritiseerden in het verleden de resultaten van de beursgorilla. Zo wordt het willekeurige karakter van het gedrag van Jacko in twijfel getrokken. Jacko zou bepaalde aandelen veel langer in zijn portefeuille houden dan op basis van een kansverdeling aannemelijk is.

Het risicoprofiel van de door Jacko gekozen aandelen zou veel hoger zijn dan dat van de AEX-index. Het voor dit hogere risico gecorrigeerde rendement zou lager zijn dan van de AEX-index.

Het rendement zou bovendien vertekend zijn omdat er geen transactiekosten in rekening zijn gebracht. Aan het wisselen van een fonds per maand zijn kosten verbonden. Het eigenlijke rendement zou derhalve iets lager zijn.